¿Cuáles fueron los fraudes financieros que más sonaron en el 2017?

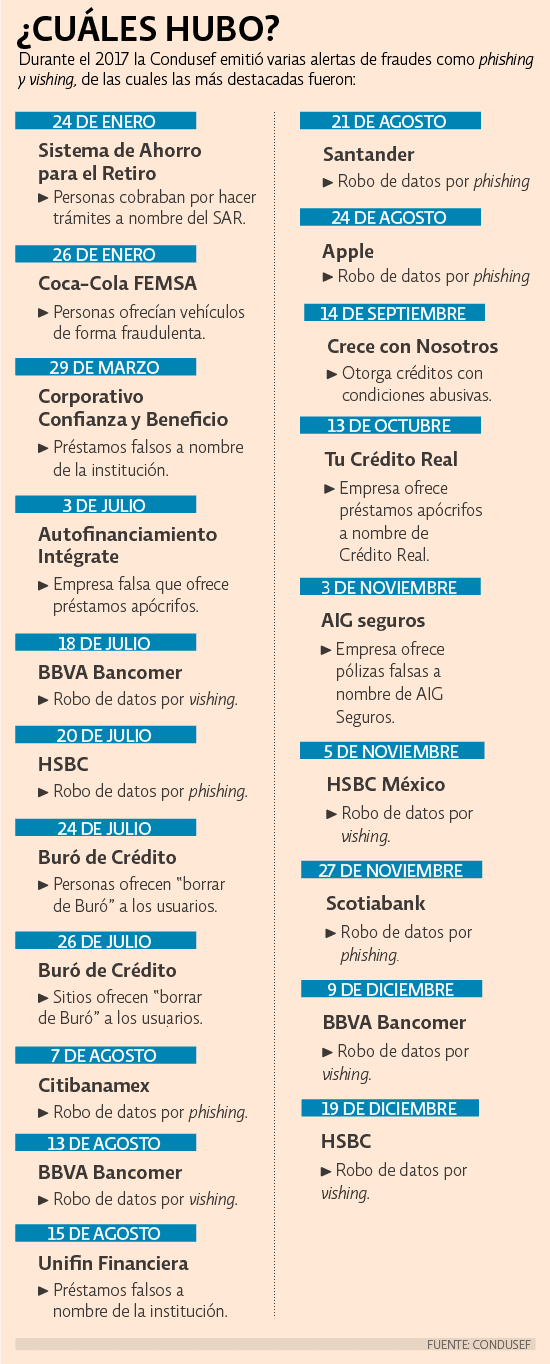

Los defraudadores tuvieron un año muy activo. Según cifras de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef) hubo 3.3 millones de reclamaciones por posible fraude tan sólo en el primer semestre del 2017, lo que supuso un aumento de 25% en comparación con el mismo periodo del 2016.

Los fraudes financieros en ocasiones vienen desde el interior de una empresa ya regulada. Un ejemplo de esto es la sofom Crece con Nosotros, de la cual se reportó el 14 de septiembre que daba créditos con prácticas irregulares, ya que solicitaba a sus usuarios una póliza de fianza —que era equivalente a 10% del monto solicitado— como condición para obtener el préstamo y sin rembolso, por lo que la autoridad vio esta práctica como una propia de los créditos milagro.

Sin embargo, la mayoría de los fraudes son originados por personas ajenas a bancos y empresas que solicitan datos o recursos a nombre de ellas, con el objetivo de suplantar la identidad de un cliente (práctica conocida como phishing), o bien, para hacerse de recursos bajo el concepto de un adelanto o comisión.

Durante el 2017 la Condusef emitió cinco alertas de la estafa, en las cuales los defraudadores se hicieron pasar por personal de HSBC, Citibanamex, Santander, Scotiabank e incluso de la empresa Apple para obtener datos de los usuarios vía correo electrónico o en línea.

Una variante de este engaño en el cual los defraudadores se comunican con las víctimas vía telefónica, llamada vishing, también originó cinco distintas alertas a lo largo del 2017: en tres casos se hicieron pasar por personal de BBVA Bancomer y en dos más por trabajadores de HSBC México.

Ante estas prácticas, la Condusef recomienda que no responda los mensajes de algún correo sospechoso o provenientes de remitentes desconocidos y que se abstenga de ingresar sus contraseñas —sobre todo bancarias— a algún sitio que le haya llegado por correo electrónico, chat o mensaje de texto.

Asimismo, evite proporcionar su información financiera por cualquier medio, y en caso de dudas llame directamente a la institución bancaria.

Tome en cuenta que ni las entidades financieras, ni los operadores de tarjetas como Visa o MasterCard solicitan datos personales a sus clientes o la verificación de cuentas mediante correo electrónico, mensaje de texto o vía telefónica, a menos que el usuario contacte primero a la institución financiera.

JUBILADOS Y DEUDORES TAMBIÉN SON UN BLANCO

A pesar de que la mayoría de las alertas de fraude este año se relacionaron con instituciones bancarias, hubo casos donde las estafas también se quisieron aplicar a jubilados y deudores.

El 24 de enero la autoridad advirtió sobre una forma de engaño en donde supuestos gestores se aprovechan de adultos mayores que desean retirar sus recursos del SAR 92, con la intención de obtener un beneficio económico.

Por ello, la Condusef recordó que el trámite para obtener los recursos del SAR 92 es gratuito, y sólo se requiere estar registrado en una administradora de fondos para el retiro (afore), haber cotizado al IMSS entre mayo de 1992 y junio de 1997, o al ISSSTE entre mayo de 1992 y diciembre del 2007, y contar con un Expediente de Identificación del Trabajador actualizado que será generado por la afore con información del trabajador, su identificación oficial y su comprobante de domicilio.

De manera similar, el 24 Y 26 de julio de este año se alertó sobre un grupo de personas que se anunciaba en las redes sociales y páginas web ofreciendo “borrar de Buró” a las personas, para lo cual se pedía un anticipo vía transferencia bancaria.

Las páginas que la autoridad detectó fueron: sindeudas.mx, libere.mx/limpiar-buro-de-credito, facebook.com/LimpiaTuBuro, limpiatuburo.com.ourssite.com/ y libresindeudas.com/creditos/buro-de-credito.

“Cabe precisar que el artículo 23° de la Ley para Regular las Sociedades de Información Crediticia señala que las sociedades están obligadas a conservar los historiales crediticios correspondientes a cualquier persona física o moral, durante un plazo de 72 meses, o bien, dependiendo del monto de su adeudo”, recordó la autoridad.

Por lo tanto, agregó, “es imposible y falso que el historial crediticio de un usuario sea borrado entre 10 y 24 horas como lo prometen algunas de estas páginas falsas, aun cuando el crédito haya sido pagado”.

Ante cualquier duda sobre alguna llamada o mensaje que le haya llegado por parte de una empresa de la cual sea cliente, comuníquese directamente con ella y evite dar datos sensibles por cualquier medio.

Fuente: El Economista.

Deja un comentario